来源:山东埃尔派粉体科技有限公司发布日期:2021-01-12

高纯石英是世界稀缺和我国短缺的资源,在战略性新兴产业中具有重要地位和作用,新一代信息技术、新材料等八大领域对高纯石英有着巨大的需求。我国是高纯石英消费大国,中低端产品自给有余,高端产品依赖进口。

1、全球高纯石英资源概况

高纯石英一般都是以一、二级天然水晶为原料,但由于储量很小,开采技术条件差,以及开采资源逐步枯竭等原因,后期通过改进技术,以脉石英和花岗岩石英替代天然水晶为原料,制备高纯石英成为一种趋势。

20世纪80~90年代,美、日、德等少数发达国家采用脉石英、花岗岩石英加工高纯石英,如日本和美国采用花岗岩石英,俄罗斯和德国用脉石英和变质石英岩加工高纯石英,全球能够加工成高纯石英原料资源分布较少,且不均匀。

巴西是世界水晶主要产出国,水晶资源总量有1556万t,占全世界的90%;次之为马达加斯加和危地马拉。加拿大、俄罗斯、美国、挪威、澳大利亚、法国、意大利、印度、土耳其、缅甸等30多个国家和地区有少量资源。脉石英矿床世界各地均有分布,差异不大。

2014年以来,全球能够加工成SiO2含量≥99.9%高纯石英砂的资源量呈减少趋势,随着战略性新兴产业快速发展,其需求量持续增长,使全球高纯石英原料资源量持续减少。2014年全球能够加工成高纯石英原料资源储量10354万t,截止2019年底,减少至7287万t,减少率达到29.62%。

按照能够加工成SiO2含量≥99.9%高纯石英砂的资源统计,巴西是全球第一大资源量国,2019年资源量为2111万t,在全球中占比28.97%,矿石类型主要为天然水晶。

美国是第二大资源量国,2014年资源量为2563万t,2019年资源量为1822万t,减少741万,在全球中仍占比25.0%,矿石类型主要为花岗岩石英,分布在北卡罗来纳州Spruce Pine地区。

加拿大位列全球第三,2019年资源量为1000万t,占比13.72%,矿石类型主要为脉石英,主要分布在魁北克省东南部约翰比兹湾(Johan Beetz Bay)的海岸带。

我国的脉石英和水晶2019年资源量为685万t,其中水晶资源量仅为0.69万t。

挪威、俄罗斯和印度的脉石英资源,马达加斯加的水晶资源在全球占一定比例。

2、全球高纯石英生产情况

高纯石英的制备方法主要有3大类,分别为天然水晶粉磨加工、石英矿物深度提纯及用含硅化合物化学合成。由于天然水晶资源逐渐枯竭,而化学合成法缺点较多,难以大规模工业应用,以脉石英、石英岩和石英砂岩等石英矿物替代水晶生产高纯石英是未来的主要研究方向,其中脉石英相对石英岩、石英砂岩成分单一,SiO2含量较高,是制备高纯石英的重要原料。

石英矿物深度提纯主要是除去其中少量或微量杂质,获得高纯石英,常用擦洗、重选、磁选、浮选、酸浸、高温氯化等选矿工艺。

据联合国统计司数据,2012年以来SiO2含量≥99.9%高纯石英砂生产整体呈上升趋势。2012年生产量74.85万t,2019年增长到123.62万t,增长幅度65.16%。中国生产量由6.72万t,增长到23.7万t,增长率251.11%。

全球生产SiO2含量≥99.9%高纯石英砂的国家主要有美国、中国、挪威、加拿大、俄罗斯、巴西等国。2019年美国产量65.52万t,占比全球产量的53.00%,中国产量23.7万t,占比全球产量的19.17%。目前,全球的产能173.14万t/年,其中美国产能95.23万t/年,中国产能27万t/年。

全球产品产能利用率71.40%,其中美国68.80%,中国87.77%。2019年全球SiO2含量≥99.99%高纯石英42.58万t,其中美国产量达36.24万t,占比全球产量的85.1%;挪威产量3.79万t,占比全球产量的19.17%;中国产量1.36万t,占比全球产量的3.2%。

3、全球高纯石英消费情况

(1)消费结构

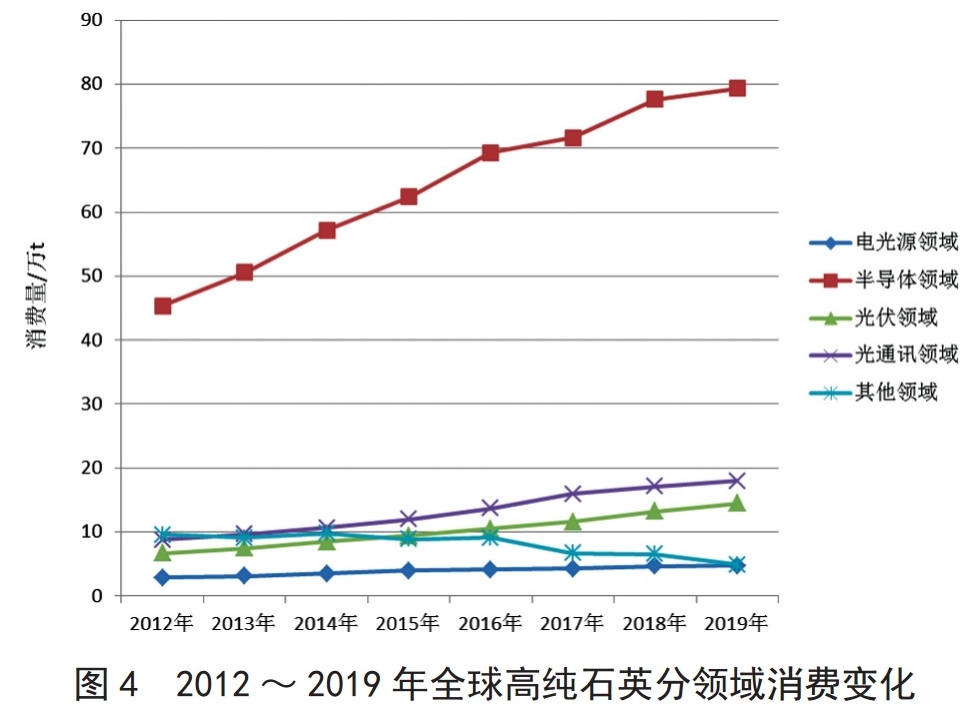

据世界半导体贸易统计(协会)WSTS、中国建筑材料科学研究总院数据,2012年全球消费高纯石英73.35万t,其中半导体领域消费45.36万t(61.84%),光通讯领域消费8.79万t(11.98%),光伏领域消费6.67万t(9.09%)、电光源领域消费2.92万t(3.98%)、其他领域消费9.61万t(13.10%),用于半导体、光伏、光通讯、电光源等战略性新兴产业领域约占消费量的87%。2019年全球消费高纯石英121.44万t,其中用于电光源领域消费4.74万t(3.90%)、半导体领域消费79.30万t(65.30%),光伏领域消费14.52万t(11.93%),光通讯领域消费17.97万t(14.80%),其他领域消费4.91万t(4.04%),半导体、光伏、光通讯、电光源等战略性新兴产业领域约占消费量的96%。

2012~2019年,全球高纯石英消耗量逐年增加,用于半导体、光通讯、光伏、电光源领域消费量逐年增加,用于其他领域消费逐年减少。

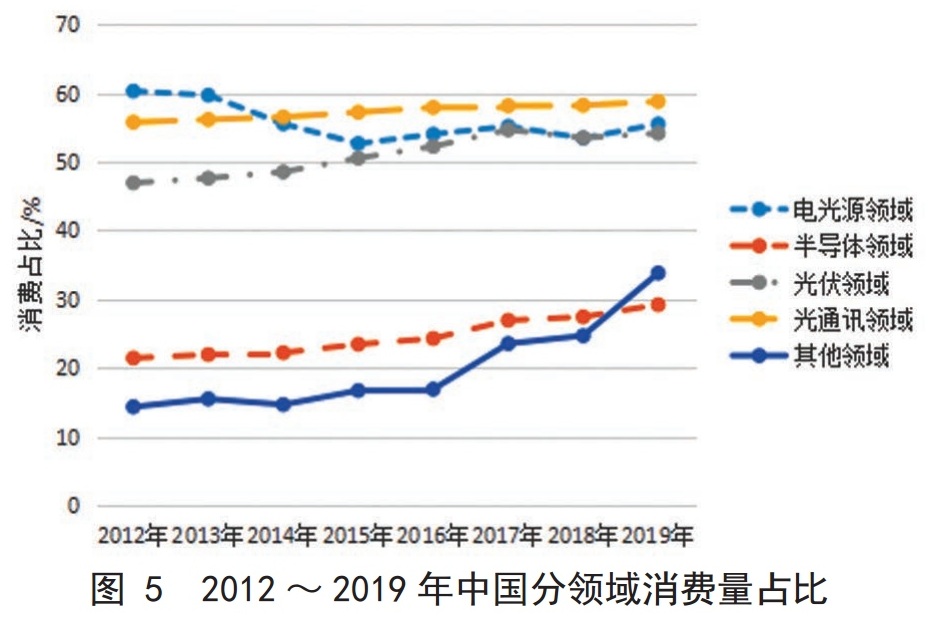

我国是高纯石英消费大国,中低端产品能够自给,少量出口,高端产品依赖进口。2012年我国为主要消费高纯石英国家,其中电光源领域消费占8.42%,半导体领域消费占46.56%,光伏领域消费占14.98%、光通讯领域消费占23.44%、其他领域消费占6.60%,其中半导体、光伏、光通讯、电光源等战略性新兴产业领域约占消费量的93.4%。

2019年随着新兴产业的快速发展,我国对高纯石英的消费结构有所变化,其中电光源领域消费占5.73%,半导体领域领域消费占50.49%,光伏领域消费占17.15%,光通讯领域消费占23.02%、其他领域消费占3.62%,半导体、光伏、光通讯、电光源等战略性新兴产业领域约占消费量的96.38%。

2012~2019年中国高纯石英消费整体呈上涨趋势,新兴产业领域消费量增长2.98%,其中半导体、光伏领域消费增加较多,光通讯领域持平,电光源及其他领域消费相对减少。

(2)市场消费格局

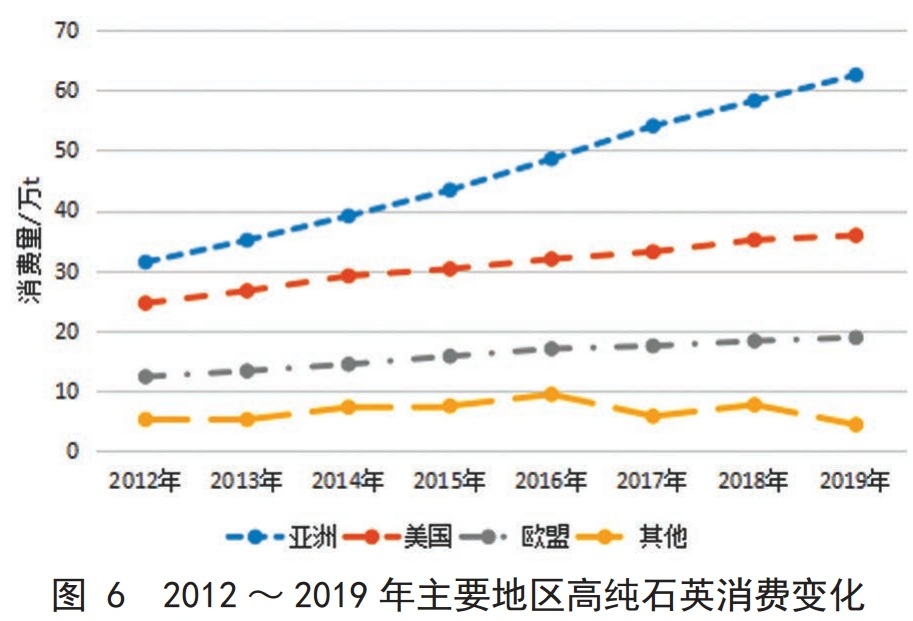

全球高纯石英消费主要在亚洲、北美、欧盟等地区,主要有中国、美国、德国、日本、韩国、英国、法国、荷兰等国家。目前基本形成了以美国、中国、挪威、加拿大、俄罗斯、巴西等国为主要供应方,以中国、美国、德国、日本、韩国、英国、法国、荷兰等国为主要需求方的供需格局,供需格局特征为供应方与需求方均较为集中,全球主要国家高纯石英消费需求差异较大。

2012年以来,全球高纯石英消费稳定增长,亚洲消费量由2012年31.37万t增长到2019年的62.53万t,2019年在全球高纯石英消费中占51.49%;北美消费量由2012年24.54万t增长到2019年的35.82万t,2019年在全球高纯石英消费中占29.5%;欧盟消费量由2012年12.28万t增长到2019年的18.8万t,2019年在全球高纯石英消费中占16.47%;其他国家消费量由2012年5.16万t增长到2016年的9.34万t,2019年消费量减少至4.29万t,呈先增加后减少的趋势,2019年在全球高纯石英消费中占3.53%。

资料来源:《郝文俊,冯书文,詹建华,等.全球高纯石英资源现状、生产、消费及贸易格局[J].中国非金属矿工业导刊,2020(05):15-19》